přišel v jedné ze svých posledních analýz s přehledem odhadů rizikových prémií na akciových trzích. Ten je výjimečný. Jednak tím, že se nezaměřuje jen na Spojené státy, ale i na zbytek světa. A také (možná hlavně) tím, že jde o prémie „skutečné“ a ne jejich často používaný, ale hodně volný odhad. Podívejme se dnes na Spojené státy, zítra na onen zbytek světa.

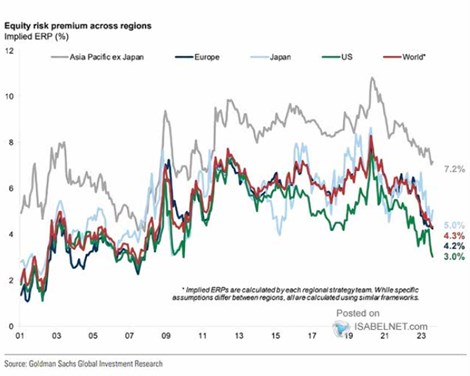

Goldman Sachs v komentáři k následujícímu grafu píše, že regionální týmy mohou uvedenou rizikovou prémii příslušného akciového trhu počítat ne úplně stejnými metodami, nicméně celkově by mělo jít o porovnatelná čísla.

Zdroj: X

PE indexu SPX se nyní pohybuje kolem 18,5, obrácené PE (EP) je tedy na 5,4 %. Výnosy desetiletých vládních dluhopisů na cca 4,2 %, rozdíl mezi nimi tedy dosahuje 1,2 %. Tento rozdíl třeba v , ale zdaleka nejen tam, prezentují jako rizikovou prémii akciového trhu. Je to ale číslo, které v sobě má vedle prémie i růstová očekávání (a poměr dividend k ziskům). Tedy ne jen prémie, ale takový indikátor celkového fundamentálního optimismu, či pesimismu na trhu. Ten nyní ukazuje, že optimismus je hodně vysoko.

GS nyní pro americký trh uvádí rizikovou prémii ve výši 3 %. Takže popsanou zkratku (rozdíl mezi EP a výnosy dluhopisů) očividně nepoužívá. Podle obrázku je tato „skutečná“ riziková prémie v USA hodně nízko: Standard řady let po roce 2008 byl někde mezi 5 – 6 %, já sám na základě studií zaměřujících se na hodně dlouhé období používám 5,5 %. I ona 3 % tak ukazují na optimismus – přesněji řečeno nízkou averzi k riziku. Jinak řečeno, současné ceny a valuace v USA by podle tohoto odhadu nebyly podporovány jen vizemi a příběhy o tom, jak nové technologie podpoří růst. Výraznou roli by tu hrála i dost nízká averze k riziku.

Nyní se hodně hovoří o tom, že výnosy desetiletých vládních dluhopisů jsou na zmíněných více než 4 % a tudíž nejvýše za posledních cca deset let. Výše uvedené také ukazuje, že rizikové prémie by tento efekt minimálně znatelně vyvažovaly. Tj., celková požadovaná návratnost nevzrostla ve srovnání s předchozími cca deseti lety zdaleka tolik, jak by naznačovaly vyšší výnosy dluhopisů Možná dokonce kvůli nízkým prémiím (nízké averzi k riziku) klesla.

Položit si pak můžeme otázku, proč by v současné, v nejednom ohledu výjimečné ekonomické době, měla tato averze být extra nízko. Možná něco napoví pohled na to, jak si vedou prémie ve zbytku světa.