Globální poptávka po zlatě ve 3Q dosáhla čtyřletého dna. Vývoj je připisován zejména Indii. Kam se tržní cena může ubírat dál? Nad tím se střetávají názory miliardáře Paulsona proti pohledu Goldman Sachs, podporou jsou slova nadcházející šéfky Fedu Janet Yellenové či rýsující se vyšší uplatnění drahého kovu v průmyslu.

Dle světové rady pro zlato WGC kvartální poptávka klesla na 868,5 tuny z 1101,4 tuny před rokem a šéf WGC Marcus Grubb očekává ve 4Q letošního roku další ústup. Na úrovni celého roku čeká poptávku slabší o 5 až 10 %. Společnou měrou se na vývoji podílí fyzická poptávka i investice do fondů, slabší byla i poptávka centrálních bank.

Na 21% poklesu poptávky po zlatě se odčerpáním 118,7 tuny zlata podíleli investoři do ETF. Slabší o 17 % jsou také nákupy centrálních bank hodnotou 18,9 tuny. O třetinu pak klesl zájem Indie, což znamená ukrojení 71 tun z celkové poptávky. Jde o výsledky boje proti schodku bilance skrze uvalené dovozní tarify na komoditu.

Paulson, kterému investice v pozici největšího investora největšího světového zlatého fondu SPDR Gold Trust již ve druhém čtvrtletí sebraly část hodnoty a on svou pozici omezil z 21,8 milionu akcií na konci 1Q, si v průběhu 3Q ponechal 10,23 milionu akcií, shodných se čtvrtletím předchozím. Soros šel jinou cestou a ve 3Q doinvestoval podíl v Market Vectors Gold Miners ETF, kde koupil 1,1 milionu akcií. Transakce přišla poté, co Soros prodal celý podíl o 2,67 milionech akcií o kvartál zpět a „vyklopil“ také 530.900 akcií SPDR Gold Trust. Světoví těžaři zlata byli již letos pod tlakem poklesu poptávky a tržních cen nuceni realizovat odpisy aktiv v rozsahu 26 miliard dolarů a Market Vectors Gold Miners ETF ztratilo od počátku roku 47 procent hodnoty.

„Riziko vysoké inflace v budoucnu staví zlato do pozice vhodného dlouhodobého investičního nástroje,“ vzkazuje čerstvě Paulson ke svému podržení zlatých podílů. Za jasného adepta na prodej v roce 2014 naopak označil zlato Jeffrey Currie z Goldman Sachs. Říjnový report banky stanovuje roční cíl 1100 USD/oz.

Investice ve fyzických fondech ETP jsou od počátku roku 2013 níž o 29 % při odčerpání celkem 64 miliard dolarů z aktiv těchto fondů. Ceny zlata jsou přitom ze svého maxima 1923,70 USD/oz v září roku 2011 níž o třetinu. „Investice v ETP fondech se musejí stabilizovat, pokud máme hovořit o podpoře tržní ceny zlata,“ uvedla ve včerejším reportu Barclays.

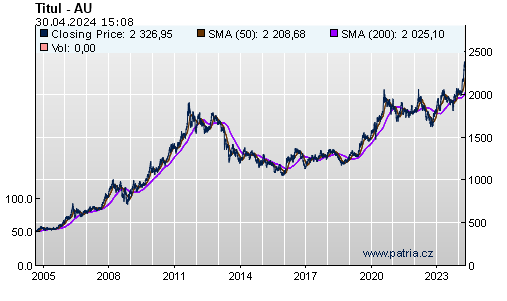

Vývoj ceny zlata za posledních pět let (USD/oz):

Chtě, nechtě, tím co poslední roky dominantně udává kurs zlatu, je postoj Fedu a jeho kvantitativní uvolňování. A zde přišel pro zlato svěží vítr z úst nastupující šéfky Fedu Janet Yellenové. Bylo to právě období od konce roku 2008 do června roku 2011, kdy Fed postupně skoupil dluh za více jak dva biliony dolarů a nafoukl bilanci na více než čtyři biliony dolarů. Zatímco odcházející Ben Bernanke přeci jen otevřel prostor pro diskuse o brzkém omezení QE, slova Janet Yellenové jako pokračovatelky superuvolněné měnové politiky Fedu a dosavadní Bernankeho pravé ruky takovou bezprostřední hrozbu snímají, což je zlatu podporou. Americká ekonomika dle Yellenové funguje daleko za svým potenciálem a před omezováním QE chce mít jistotu o pevném oživení ekonomiky i trhu práce.

Data CTFC ukazují na růst dlouhých pozic na zlatě v minulém týdnu o 13 % na 87.689 futures, dvojnásobek proti letošnímu dnu v červnu. „Dlouhodobým motivem je zajištění skrze zlato proti inflaci při globálním pokračování uvolněné měnové politiky, krátkodobě bude tržní cenu řídit cokoli kolem QE – to, kterým směrem půjdou první slova Fedu k němu,“ říká Quincy Krosby, stratég Prudential Financial s aktivy pod správou přesahujícími bilion dolarů.

Kromě tradičních komponent poptávky - investoři (ETF, ETP), spekulanté, fyzická poptávka v čele s Indií a Čínou a klenotnický průmysl, centrální banky – hovoří Světová rada pro zlato WGC o nastupujícím nárůstu použití zlata v průmyslu. Použití zlata v průmyslu je dle šéfa technologií ve WGC Trevora Keela odpovědí na rostoucí ceny spotřebovaných energií a vody u technologií dosavadních. Jako první z příkladů Keel jmenuje emise z aut. „Zlato s podobnou schopností jako platina při nižším množstevním užití je nyní levnější než platina,“ říká. „Jsme na prahu mnohem vyšší komercializace zlata při důrazu na co nejnižší spotřebu vstupů,“ míní Keel. Jako další z oblastí uvádí použití ve fotovoltaice ke zlepšení vodivosti při konverzi solární energie na elektřinu. Sama WGC investovala do nových solárních technologií, vyvinutých Oxford Photovoltaics. Keel odkazuje také na výzkum se zapojením zlata Ford Motor při výrobě elektřiny chemickou reakcí.

(Zdroj: WGC, Goldman Sachs, Paulson, Barclays, Ford, SPDR Gold Trust, Bloomberg)

Aktuální technický pohled na zlato: