Na konci listopadu jsme se na Morningstar mohli dočíst o třech podhodnocených akciích v portfoliu . Má to být , a . Co Morningstar na poslední jmenované firmě oceňuje? Za prvé velice konkurenceschopnou řadu nových modelů. Poukazuje například na to, že podle Consumer Reports by se firmy jako a mohly učit od toho, jak postavil Chevrolet Malibu. Firma tak má prý „zdravou severoamerickou divizi a téměř dospělou divizi finanční“. Podívejme se na to více.

GM uzavřel některé továrny a přesunul plán zdravotní péče do zvláštního fondu a podle Morningstar to přispělo k tomu, že nyní by firma měla být v plusu při prodeji asi 10 – 11 milionů vozů v USA, což odpovídá asi 18 – 19 % podílu na trhu. Další zlepšení by v tomto ohledu mělo přinést větší využívání společných platforem v nových modelech. Firma se tak prý dostala do situace, kdy již nemusí hnát za každou cenu nahoru objemy, aby pokryla své náklady.

Toliko co se týče tradiční automobility, jak je na tom v oblasti auto-elektro? Řada čtenářů možná zaznamenala určitou eskapádu s Nikolou, ale Morningstar tvrdí, že omezení spolupráce těchto dvou firem není pro nic tragického. A Morningstar věří v potenciál divize Cruise, která by měla nabízet autonomní přepravní služby s využitím EV vozidla Origin (viz níže). také hodlá do roku 2025 investovat 20 miliard dolarů to elektromobility a „věří v příchod celoelektrické budoucnosti, i když ne v dohledné době“.

Zdroj: Youtube

Příběh hezký, co čísla?

Jak je celý tenhle příběh naceněn trhem? Jak bylo uvedeno, Morningstar na konci listopadu hovořila o podhodnocenosti akcií, kapitalizace nyní dosahuje 63,5 miliard dolarů. Jaký tok hotovosti by jí ospravedlnil? Za posledních 12 měsíců firma na provozním toku hotovosti vydělala asi 13,5 miliard dolarů a do provozu zainvestovala asi 7,2 miliardy dolarů, takže jí zbylo asi 6,3 miliard dolarů.

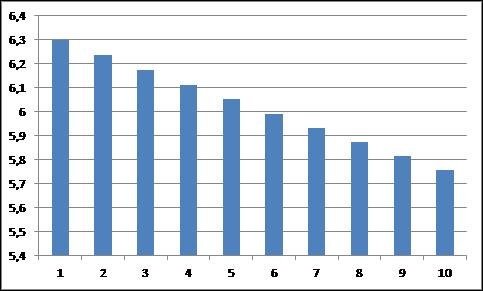

V některých případech lze tímto způsobem aproximovat tok hotovosti patřící akcionářům, u automobilek je to složitější. Protože se z nich stávají finanční instituce s tím, jak je nemalá část jejich produkce financovaná úvěry, nebo leasingem. To pak znamená, že nemalá část onoho volného toku hotovosti uvázne v dalších „bankovních“ investicích těchto firem. Pokud bychom se i přesto odpíchli od oněch 6,3 miliard dolarů, pak podle mých hrubých kalkulací současnou kapitalizaci ospravedlní následující tok hotovosti:

Ano, podle tohoto pohledu by na ospravedlnění současné kapitalizace stačilo, kdyby se smrskával asi o 1 % ročně. Jak jsem uvedl, tento pohled má u automobilek své limity, protože předpokládá, že vše po investicích bude patřit akcionářům. Podívejme se nyní na druhý extrém – jaký tok dividend by ospravedlnil současnou cenu akcií? První odpověď je následující:

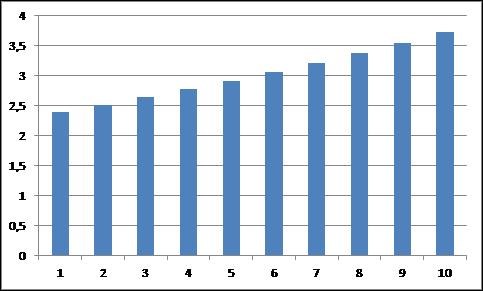

Dividendy by tedy musely růst asi o 5 % ročně. Jak jsme viděli, pokud zvažujeme jen investice do výroby a předpokládáme stabilní výsledky firmy, tak takový růst dividend by na hodně dlouho zajistilo jen to, kolik firma nyní vydělává po investicích. Konkrétně asi na dvacet let. Pokud bychom pak předpokládali, že za deset let už budou dividendy růst jen o 2 %, do té doby by se musely dostat na následující hladinu:

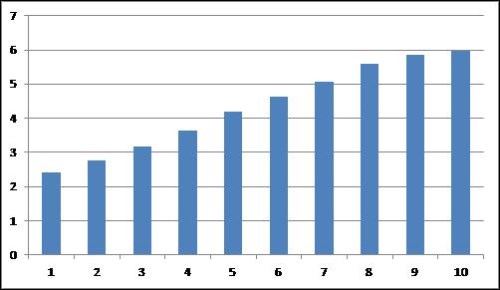

Tenhle poslední scénář by pak mohl obsahovat to, že bude svým tokem hotovosti po investicích jen mírně růst, do deseti let přestane ona financializace a veškerý volný tok hotovosti bude postupně moci jít jen na dividendy (ty se dotahují na oněch 6,3 miliard dolarů). A pak vše poroste jen o inflaci. Tak takhle nějak může být nastavena současná laťka.