Když Fed prováděl svou monetární stimulaci, zaznívala dlouhá řada názorů tvrdících, že ceny akcií jsou touto politikou uměle nafouknuty a vše zkolabuje ve chvíli, kdy Fed kohoutky s likviditou zavře. Nestalo se tak, což by ale nemělo být zase takové překvapení: Ziskovost firem se během let znatelně zvedla, sazby a výnosy obligací jsou nízko zejména kvůli fundamentu a ne kvůli centrálním bankám, ekonomika je podivuhodně stabilní. Likvidita ale svou roli určitě hraje také. Jenže jiná, než ta od Fedu.

Likviditu akciovému trhu nedodával ani tak Fed, jako samotné obchodované společnosti odkupem svých akcií. Firmy si tak svým způsobem prováděly a dál provádí své vlastní QE, které je objemem peněz neporovnatelně větší než odhady toho, kolik likvidity na akciový trh (nepřímo) dodal Fed. Na odkupech přitom není v principu nic špatného - pokud rozvahám firem svědčí, či je alespoň nepoškozuje. Což v podstatě znamená, že nesmí vést k přílišnému zadlužení. Firmy by konec konců měly odkupy provádět jen v případě, že zvedají hodnotu společnosti a jejích akcií.

Jenže v praxi se z odkupů nejednou stává hra založená na příliš zjednodušeném pravidlu: Odkupy na jedné straně zvyšují poptávku po akciích a zároveň snižují počet akcií. Což by mělo vést ke zvýšení zisků na akcii (EPS). A pokud na takové vyšší zisky nasadíme stejnou valuaci (stejné PE) dostáváme i „fundamentálně“ ospravedlněný základ pro růst cen akcie. V podstatě by tedy šlo o ideální strojek pro akciové býky – zvyšoval by fundamentální atraktivitu akcií a zároveň by poskytoval zdroje – likviditu, na jejich nákup. S podobnými strojky je to ale samozřejmě tak, že kreslí jen polovinu obrázku a s takovými polovinami se musí hodně opatrně.

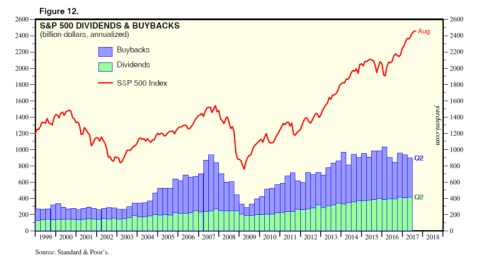

Jak je to s odkupy nyní? Z následujícího obrázku vidíme, že vrcholu již možná bylo dosaženo, ale o nějakém výrazném útlumu nemůže být řeči. Z obrázku je navíc zřejmá vysoká korelace mezi pohybem indexu a výší odkupů. Kauzalita tu ale pravděpodobně funguje oběma směry.

Klíčová otázka zní: Pohybují se obchodované firmy se svými odkupy ještě v oné bezpečné zóně, kdy jimi nepoškozují své rozvahy, nebo jsme již za touto hranicí? Agregátní měřítka včetně různých pohledů na zadluženost podle mne dávají smíšenou odpověď. A to samé platí o pohledu na řadu konkrétních firem. Některé z nich měly podle mne s odkupy skončit již dávno. Jde většinou o společnosti, jejichž hospodaření se zhoršuje, ale ony se snaží udržet dojem pozitivní dojem výplatou relativně vysokých dividend a odkupy. Na druhou stranu tu je řada společností, které drží v rozvahách obrovskou zásobu hotovosti a je otázkou, nakolik je to ku prospěchu akcionářů (o tomto tématu již brzy více).

Přesnou odpověď na výše uvedenou otázku tedy nemám, ale hodně o celé věci vypovídá následující na první pohled dost překvapující obrázek. Není sice úplně aktuální, ale jasně ukazuje, že po roce 2010 si společnosti provádějící největší odkupy vedou ve srovnání se zbytkem trhu (a vlastně i v absolutním měřítku) dosti mizerně (červená křivka). Naopak společnosti, které odkupy neprovádí, si vedou výjimečně dobře (modrá křivka). Možná to tedy s oněmi příliš zjednodušenými pravidly, o kterých jsem hovořil v úvodu, tak zlé není. A investoři vidí dál, než za odkupovou likviditu a povrchní fundament vyšších EPS: