Ve srovnání s možnými variantami DCF a valuací na základě reálné opce je použití násobků jako je P/E (CE, FCFe), P/BV, EV/EBITDA (EBIT, FCF) apod. pro odhad hodnoty společnosti a jejích akcií relativně jednoduché, ale pouze velmi hrubé (ignorující většinou specifika společností, vyvstává zde někdy i problém cirkulární reference např. při omezeném počtu společností v jednom sektoru na daném akciovém trhu, či regionu, apod.).

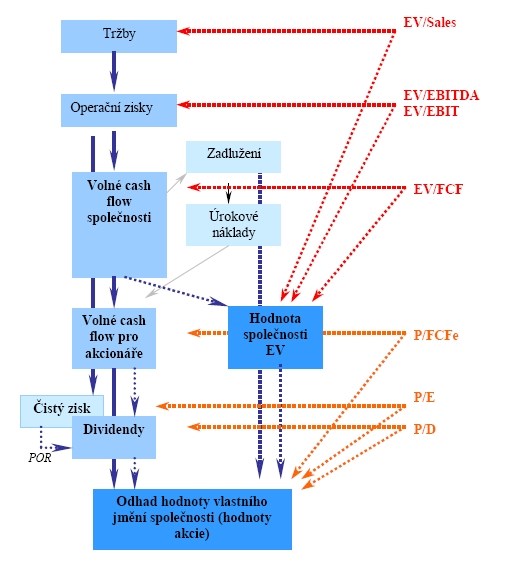

Je nutné si přitom uvědomit, že velikost daného násobku a hlavní princip této valuace je určen stejnými faktory, jaké vstupují do DCF (současné cash flow, jeho očekávaný růst a riziko) a reálné opce (koncept rizika je u opcí, díky možnosti, ale ne nutnosti reálnou opci využít, vnímán jinak). Celkový přehled o násobcích a mechanismu jejich fungování lze demonstrovat na schématu:

Násobky tak ukazují:

- kolikrát je hodnota společnosti EV větší, než velikost volného cash flow (či zisků na úrovni EBIT a EBITDA) produkovaného touto společností v daném roce, či

- přímo indikují velikost vlastního jmění na základě násobků P/E, P/FCFe, či P/D (tj. velikost vlastního jmění relativně k volnému cash flow na vlastní jmění, čistému zisku, či dividendám).

Konkrétní velikost daného násobku pak lze odvodit na základě dvou metod, či jejich kombinace:

- čistě teoreticky na základě předpokládaného růstu a rizikovosti daného cash flow, či zisků,

- vybráním vzorku obchodovaných společností podobných hodnocené společnosti, kalkulace jejich trhem implikovaných násobků a jejich "nasazení" (tj. kalkulace průměru, či mediánu a jeho možné úpravy) na společnost hodnocenou (nutno si uvědomit, že tyto "odpozorované" násobky jsou ale v principu opět z velké části založeny na oněch výše uvedených fundamentálních proměnných tak, jak je hodnotí investoři na daném trhu se vzorkem porovnatelných společností).

Na dvou násobcích, P/E a P/BV nyní demonstrujme princip fungování jejich užití.

P/E

Jedním z nejčastěji diskutovaných a používaných tržních ukazatelů je známé P/E. Obecně tento poměr vyjadřuje, kolikrát je současná cena akcie vyšší, než současný (či projektovaný) zisk na akcii – doslova kolik jsou investoři ochotni v daný moment zaplatit za tento zisk. To je funkcí třech proměnných: kolik z tohoto zisku bude vypláceno ve formě dividendy (výplatní poměr), jak bude tento zisk růst, a jaká je požadovaná míra návratnosti na danou investici:

P/E = výplatní poměr/(r – g)

Tato rovnice pak může sloužit k odvození jednotlivých v ní obsažených proměnných:

- projektujeme-li tři proměnné na pravé straně rovnice a zisk daného roku, můžeme toto použít pro odhad férové ceny akcie P, lépe řečeno její vnitřní hodnoty V. Toto v podstatě znamená, že si spočítáme vlastní P/E (respektive V/E, kde V je odhadovaná vnitřní hodnota akcie) na základě uvedených proměnných (V = výplatní poměr/(r – g) *E).

- použití pro odhad toho, jaký růst (g) zisků je nyní zabudován v cenách akcie či akcií na trhu (z rovnice je vyjádřeno g při současných cenách akcií). Tento postup např. obvykle implicitně stojí za komentáři, které upozorňují na příliš vysoké ceny akcií před prasknutím akciových bublin. Např. je-li P/E trhu 20 a předpokládáme-li, že POR je 20% a r je 10% (investoři požadují návratnost trhu 10% p.a.), je implikovaný růst zisků společností listovaných na daném trhu 9%. Pokud toto číslo rozložíme na inflaci (dejme tomu 3%), zbývá nám 6% na průměrný reálný dlouhodobý růst.

- odvození toho, jaká požadovaná míra návratnosti je nyní zabudována v cenách akcií na trhu – tj. jaká je tzv. riziková prémie akciového trhu nad bezrizikovou sazbou V tomto případě je z rovnice P/E vyjádřeno r a z něho při dané bezrizikové sazbě rp riziková prémie (r = bezriziková sazba rf + riziková prémie rp).

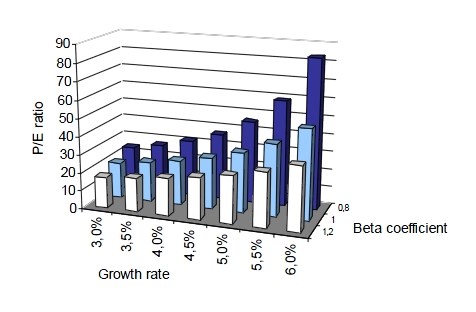

Výše uvedené vyvolává otázku, nakolik se v praxi dá usoudit, zda je určité P/E pozorované u dané akcie, či trhu přiměřené. Následující graf ukazuje změnu P/E v závislosti na odhadované míře růstu zisků a požadované míře návratnosti - rizikovosti akcie (počítáme pouze se systematickým rizikem, použili jsme tři různé bety: 0,8 - pohyby akcií společnosti jsou menší než pohyby celého trhu; 1 - akcie se pohybuje stejně jako celý trh; 1,2 - fluktuace akcií společnosti je vyšší než fluktuace celého trhu):

Graf jednak shrnuje dříve uvedené (P/E roste s poklesem rizikovosti - betou, a se zvyšujícím se předpokládaným růstem), ukazuje ale i široký rozsah výsledných P/E v závislosti na relativně malém intervalu vstupních hodnot rizikovosti a růstu – např. při nejnižší míře rizika (beta = 0,8) a při očekávaném růstu 6 % dosahuje P/E hodnoty 83,33. Na druhém konci stojí P/E rovno 17,24 - při nejnižším očekávaném růstu firmy 3 % a nejvyšším riziku (beta 1,2). Co se týče posuzování agregovaného P/E na trhu (tj. beta rovno 1) jsou v závislosti na odhadovaném růstu hodnoty P/E od 20 (růst 3%) do 50 (růst 6 %).

Přesné odvození „správného P/E“, respektive existence onoho správného P/E (a jakéhokoliv jiného násobku) je iluzí - v praxi lze hovořit pouze o větší, či menší pravděpodobnosti toho, že dané P/E, na kterém se akcie obchoduje, je zhruba v souladu s určitou vnitřní hodnotou akcie, či trhu (při kalkulaci P/E pro celý trh). Tato pravděpodobnost je ale stále měřena pouze (i) historickou zkušeností (tj. např. naší historickou zkušeností s tím, jaký byl růst ekonomiky, či zisků společností za posledních X let) a (ii) odhady zakládajícími se na teoretických úvahách a modelech.

P/BV

Asi nejjednodušším způsobem odhadu vnitřní (ekonomické, fundamentální) hodnoty akcie je přijmout předpoklad, že tato se rovná hodnotě účetní, kterou lze snadno zjistit z účetních výkazů dané společnosti. Asi ale nepřekvapí, že tento přístup je v naprosté většině případů přílišným zjednodušením si dané situace.

Následující grafy ukazují poměr účetní hodnoty akcie a její hodnoty tržní (data jsou ze Spojených států, QI 2003, absolutní velikost ukazatele nemusí proto být vysoce vypovídající, relativní pořadí ale již je podstatně více).

Je patrné, že hodnoty jdou od zhruba 0,72 až do více než 10. Co je příčinou těchto rozdílů?

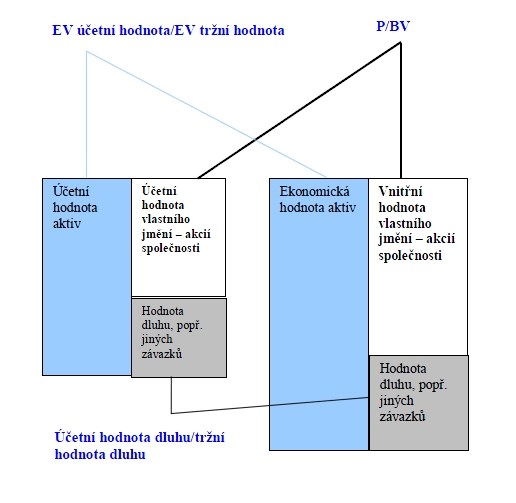

Jako odpověď si nejprve uveďme něco o samotném poměru P/BV - říká, kolikrát je cena akcie (hodnota, pokud je tento násobek používán pro valuaci) vyšší, než její účetní hodnota (book value). Následující schéma ukazuje tento princip určení velikosti vlastního jmění společnosti (a tudíž i hodnoty akcie). Primární je hodnota jejích aktiv, část této hodnoty ovšem nepřipadá akcionářům, ale věřitelům (těm, kteří financují tato aktiva s tím, že požadují fixní poplatek za poskytnutí investičních fondů - úrok). Popis zde nekomplikujeme položkami, jako jsou mimorozvahové závazky apod. Hodnota vlastního jmění je pak residuum – rozdíl mezi hodnotou aktiv a dluhu společnosti.

Determinanty účetní hodnoty aktiv jsou přitom veskrze založeny na historii – nákupní, respektive pořizovací cena aktiv a snížení (účetní ztráta), či zvýšení (účetní zisk) jejich hodnoty. Určitou výjimkou v tomto zpět zaměřeném pohledu jsou opravné položky a rezervy, popř. goodwill (badwill), které ale málokdy dostatečně upravují účetní hodnotu všech aktiv na jejich hodnotu ekonomickou.

Determinanty ekonomické (vnitřní, fundamentální) hodnoty aktiv jsou oproti účetní hodnotě veskrze založeny na očekávání – konkrétně na očekávání cash flow (CF), které budou tato aktiva generovat, a rizikovosti tohoto cash flow (t.j. možné odchylky od jeho nepravděpodobnější velikosti).

Výše uvedené indikuje, proč u některých společností může dojít k velkému rozdílu mezi těmito dvěma hodnotami (cena a hodnota akcie a její účetní hodnota) – např. výrazně zhoršený výhled odbytu společnosti (tj. pokles CF) může vést k tomu, že fundamentální hodnota je hluboko pod hodnotou účetní; naopak společnost s výborným růstovým profilem a ziskovostí má P/BV vysoko nad hodnotou 1, jak je tomu např. v případě některých mobilních operátorů.

Násobky a atraktivita odvětví

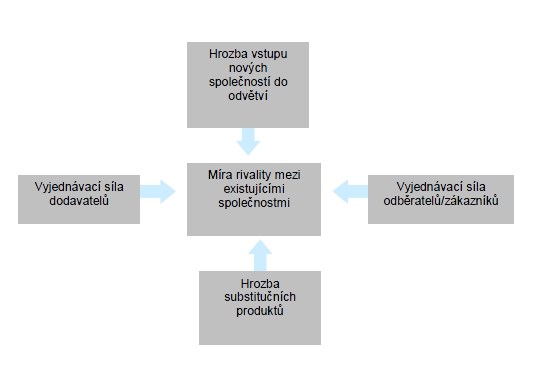

Ziskovost společností, jejich současná schopnost generovat volné cash flow, vývoj této schopnosti do budoucna a rizikovost tohoto cash flow (tj. dva faktory určující velikost daného tržního násobku) je dána jednak jejich vnitřní charakteristikou (silné a slabé stránky, chcete-li), jednak vnějším prostředím, ve kterém operují (toto rozdělení je samozřejmě poněkud statické, protože první ovlivňuje druhé a naopak). Následující obrázek ukazuje zřejmě nejznámější pohled na hlavní síly určující atraktivitu daného odvětví:

Zatímco je vyjednávací síla dodavatelů a odběratelů, spolu s intenzitou konkurence spíše zaměřenana současný stav v odvětví, možná substituce a zejména vstup nových hráčů do odvětví do značnémíry určují, nakolik bude daný stav pokračovat do budoucnosti. Význam a stav uvedených pětihlavních faktorů se většinou mění během hlavních fází vývoje daného odvětví, většinou popisovaných jako fáze:

- iniciační (vznik odvětví),

- růstová,

- saturace a

- stagnace, či pokles (zánik odvětví, či jeho transformace do odvětví nového - zde samozřejmě záleží na definici).

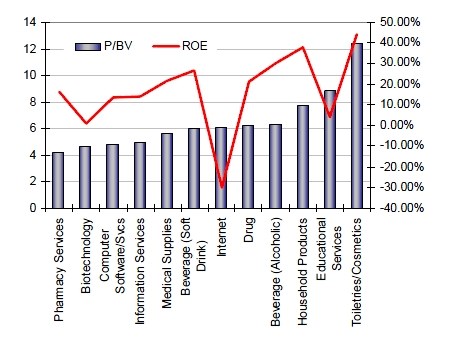

Následující graf ukazuje několik odvětví ve Spojených státech s nejvyšším P/BV poměrem, spolu s tímto je ukázáno, jaké návratnosti kapitálu bylo v těchto odvětvích dosaženo (data jsou k QI 2003):

Zdroj: Damodaran Online, Patria Finance

P/BV i ROE jsou poměrně dost relevantními ukazateli, co se týče atraktivnosti odvětví a naopak, tato do značné míry determinuje ROE i násobek. ROE netřeba vysvětlovat; připomeňme ale, že P/BV se dá (pouze při určitých předpokladech, které jsme diskutovali v jednom z předchozích článků) chápat jako, v ekonomické teorii známé, Tobinovo Q:

Q = Vnitřní hodnota aktiva / reprodukční hodnota aktiva

Toto v podstatě říká jediné – pokud je ekonomická hodnota aktiva (tj. současná hodnota cash flow, které bude toto aktivum produkovat) větší než hodnota, za které ho mohu koupit (vyrobit, vytvořit apod.), je Tobinovo Q větší než 1 a naopak. V ekonomii se tento poměr užívá zejména v teorii reálných investic – investic do strojů, zařízení, nehmotných aktiv apod.

Je-li Q větší než jedna, měl by nastat příliv investic do odvětví - náklad (investice) na rozjetí výroby, či služby je menší, než hodnota cash flow, které bude tato generovat. V rámci celé ekonomiky k reálným investicím dochází pokud jsou podnikatelé a/nebo manažeři společností (nediskutujme zde jejich možný konflikt zájmů) přesvědčeni o tom, že vnitřní hodnota aktiv, které rozšíří produkční kapacitu je větší, než jejich hodnota pořizovací – implicitně, či explicitně si myslí, že Tobinovo Q pro určitý podnikatelský projekt je větší než 1.

Uvedený graf ale ukazuje, že odvětví s největšími hodnotami P/BV mají tyto vysoce nad 1. Proč není tento ukazatel stlačen k úrovni 1 vstupem nových společností do odvětví? Klíčem k rozluštění tohoto stavu je většinou právě silná bariéra vstupu do odvětví a/nebo to, že marginální Q (tj. Q pro další nový investiční projekt) je menší než 1, přestože Q již existujících aktiv je vysoko nad 1. Existence bariéry vstupu pak výrazně ovlivňuje marže a hodnotu společnosti(í) v daném odvětví, protože přes jeho velkou atraktivitu eliminuje konkurenční tlak a dává stávajícím společnostem tzv. „pricing power“. Samozřejmě, že co je dobré pro akcionáře někdy není dobré pro zákazníky - z hlediska společnosti pak lze uvažovat čistou (ve smyslu ztracené produkce) ztrátu způsobenou tímto stavem.

U některých odvětví, uvedených v grafu, je bariéra vstupu evidentní, nejčastěji jde o variaci na nutnost zavedené a vžité značky, která u zákazníků budí dojem exkluzivity a tudíž umožňuje dané společnosti dávat prémiové ceny. To bez strachu, že v dohledné době bude vybudována konkurenční značka, protože tento proces je dlouhodobý. Jinou bariérou je např. potřeba specifického aktiva, jímž může být např. znalost (výzkum v biotechnologii), či specifické know-how. Zde ovšem vstupuje do hry možnost replikace apod.